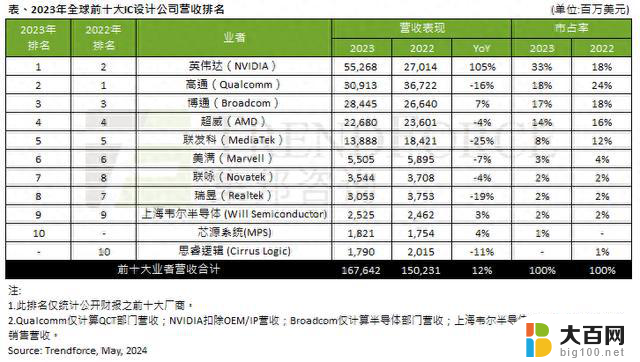

2023年全球十大芯片设计厂商排名揭晓:英伟达荣登榜首,韦尔半导体跻身前十!

具体来说,排名第一的英伟达2023年营收达552.68亿美元,同比暴涨105%,这主要得益于其 H100系列AI GPU的大卖,目前英伟达在云端AI芯片市场的份额超过90%。预计2024年,英伟达在H200及下一代的B100/B200 /GB200带动下,将持续助力英伟达营收的增长。

高通排名第二,其2023年营收为309.13亿美元(仅计算QCT业务,未计算授权业务),同比下降16%。这主要是由2023年全球智能手机市场及IoT市场需求疲软所造成的,不过高通积极推广车用市场,并预期到2030年其车用市场营收可增长超过两倍。

博通2023年营收达284.45亿美元(因为博通现在的业务比较广泛,这里仅计算半导体部门),同比增长7%,排名第三。其中AI芯片相关收入占其半导体解决方案总营收已经将近15%。预计博通今年除了无线通讯业务营收持平外,宽带及服务器存储连接业务应会有接近双位数百分比的衰退。

排名第四的是AMD,其2023年营收为226.80亿美元,同比下滑4%。这主要是由于2023年全球PC市场的需求下滑与库存去化所造成的。AMD仅数据中心业务、以及并购赛灵思后整合成的嵌入式业务的营收实现了同比增长。AMD去年第四季度上市的MI300系列将成为贡献2024年营收成长的最大动力。在今年一季度的财报会议上,AMD宣布,自2023年四季度推出以来,MI300系列AI芯片的销售额已超过10亿美元,并将今年的销售目标提升到40亿美元。

联发科2023年营收为138.88亿美元,同比下滑25%,排名第三。联发科的营收下滑主要是受到了以智能手机为代表的消费电子市场需求下滑的影响,其智能手机、电源管理芯片、智能终端平台等业务均出现了下滑。不过,得益于支持端侧AI大模型的天玑9300系列陆续获得大客户的采用,在高端智能手机市场的持续开拓,联发科今年营收有望实现两位数百分比的增长。

之后的第六至第十名分别为Marvell、联咏、瑞昱、韦尔半导体、芯源系统。其中,排名第七的韦尔半导体营收25.25亿美元,同比增长3%。这主要是得益于其CIS库存的去化,以及在国产替代背景下,中国大陆本土智能手机厂商(比如华为)需求的恢复。瑞昱2023年营收约30.53亿美元,同比下降19%,主要受到了PC市场出货大幅下滑等因素影响,再加上提前确认库存减值,导致排名下滑至第八名。不过,库存去化后,随着今年消费电子市场的需求回暖,叠加其WiFi-7芯片于今年第三季开始出货,预计瑞昱今年全年营收将迎来增长。

芯源系统2023年营收约18.21亿美元,同比增长4%,主要得益于车用、企业数据及存储运算业务贡献营收,抵销通讯与工业领域衰退所带来的冲击。2022年排名第十的思睿逻辑跌出了前十榜单,其2023年营收为17.9亿,仍然落后于芯源系统。

展望今年的市场走向,TrendForce预期。今年全球芯片设计产业营收年成长幅度将持续走高,主要是因为芯片库存去化已恢复到健康水位,尤其看好AI相关应用厂商后市。TrendForce认为,受益于AI热潮的带动。各大云端服务业者(CSP)持续扩大建设大型语言模型,同时AI相关应用将渗透至个人终端设备,AI智能手机、AI PC等产品将迎来需求增长,助攻相关芯片设计厂商的营收增长。

编辑:芯智讯-浪客剑

2023年全球十大芯片设计厂商排名揭晓:英伟达荣登榜首,韦尔半导体跻身前十!相关教程

- 英伟达H20新GPU芯片预计2024年上市,国产厂商联手备战,内存市场迎涨价潮

- 英伟达首发全球最强GPU芯片,量产人形机器人大模型震撼亮相

- 人工智能芯片竞争加剧,英伟达还“有戏”吗?- 英伟达在人工智能芯片市场的竞争地位如何?

- 英伟达AI芯片大降价,低于华为,意图明显!

- 英伟达新产品规划曝光,两年12款GPU在路上|最前线:全面解读英伟达最新GPU产品规划

- 台积电与英伟达合作,H100取代4万CPU,加速计算,半导体制造变革

- 英伟达黄仁勋:未来十年数据中心现代化与密集化是重中之重

- 英伟达:压轴靓仔的压力 - 如何应对厂商的挑战?

- 美国芯片股创2009年以来最佳年度表现,英伟达和AMD领衔

- 英伟达新赛道:首款Arm消费级高端CPU被曝2025年登场,Arm处理器首次进军高端消费市场

- 国产CPU厂商的未来较量:谁将主宰中国处理器市场?

- 显卡怎么设置才能提升游戏性能与画质:详细教程

- AMD,生产力的王者,到底选Intel还是AMD?心中已有答案

- 卸载NVIDIA驱动后会出现哪些问题和影响?解析及解决方案

- Windows的正确发音及其读音技巧解析:如何准确地发音Windows?

- 微软总裁:没去过中国的人,会误认为中国技术落后,实际情况是如何?

微软资讯推荐

- 1 显卡怎么设置才能提升游戏性能与画质:详细教程

- 2 ChatGPT桌面版:支持拍照识别和语音交流,微软Windows应用登陆

- 3 微软CEO称别做井底之蛙,中国科技不落后西方使人惊讶

- 4 如何全面评估显卡配置的性能与适用性?快速了解显卡性能评估方法

- 5 AMD宣布全球裁员4%!如何影响公司未来业务发展?

- 6 Windows 11:好用与否的深度探讨,值得升级吗?

- 7 Windows 11新功能曝光:引入PC能耗图表更直观,帮助用户更好地监控电脑能耗

- 8 2024年双十一七彩虹显卡选购攻略:光追DLSS加持,畅玩黑悟空

- 9 NVIDIA招聘EMC工程师,共同推动未来技术发展

- 10 Intel还是AMD游戏玩家怎么选 我来教你双11怎么选CPU:如何在双11选购适合游戏的处理器

win10系统推荐

系统教程推荐

- 1 win11查看内存占用 Win11内存占用情况查看方法

- 2 win11已经安装的应用怎样修改安装路径 Win11如何更改软件安装位置

- 3 win11桌面图标点了没有反应 电脑桌面图标无法点击怎么办

- 4 win11登陆界面命令行窗口怎么打开 cmd怎么打开

- 5 win10系统消息提示音怎么关闭 薄语消息提示音关闭方法

- 6 win11快速输入日期 Excel时间输入方法

- 7 win11administrator怎么删除 Mac怎么移除管理员权限

- 8 win10怎么看是不是安全模式 win10开机如何进入安全模式

- 9 win11密码修改jilu 笔记本如何重置密码

- 10 win10命令行修改ip地址 win10怎么设置局域网IP地址